Executive Summary

- Die Inflationsraten werden aufgrund von Deglobalisierungseffekten, Fachkräftemangel, hoher Staatsverschuldung und durch die Klimawende benötigte Investitionen in erneuerbare Energien in Industrienationen auch mittelfristig erhöht bleiben.

- Eine hohe Geldentwertung stellt ein großes Risiko für den Erhalt von Nettovermögen dar. Gleichzeitig werden allerdings auch Schulden entwertet. Nettoschuldner zählen in Phasen hoher Inflation zu den Profiteuren.

- Baukosten unterteilen sich in Personal- und Materialkosten und unterliegen damit klaren inflationären Tendenzen. Insbesondere der immer signifikantere Fachkräftemangel in der Baubranche sowie die weiter zunehmenden energetischen Anforderungen an die Energieeffizienz von Gebäuden werden auch in mittelfristiger Zukunft weiter dazu beitragen, dass Baukosten hoch bleiben und tendenziell weiter steigen.

- Sind Immobilien Inflationssicher? Reale Anlageprodukte wie Immobilien können inflationsbasierte Preissteigerungen auf Dauer gut ausgleichen, da Preissteigerungen z. B. in Form von Mieterhöhungen weitergegeben werden. Auch der stetige Anstieg der Wiederherstellungskosten (Replacement Costs) stützt bestehende Immobilienwerte über die Zeit.

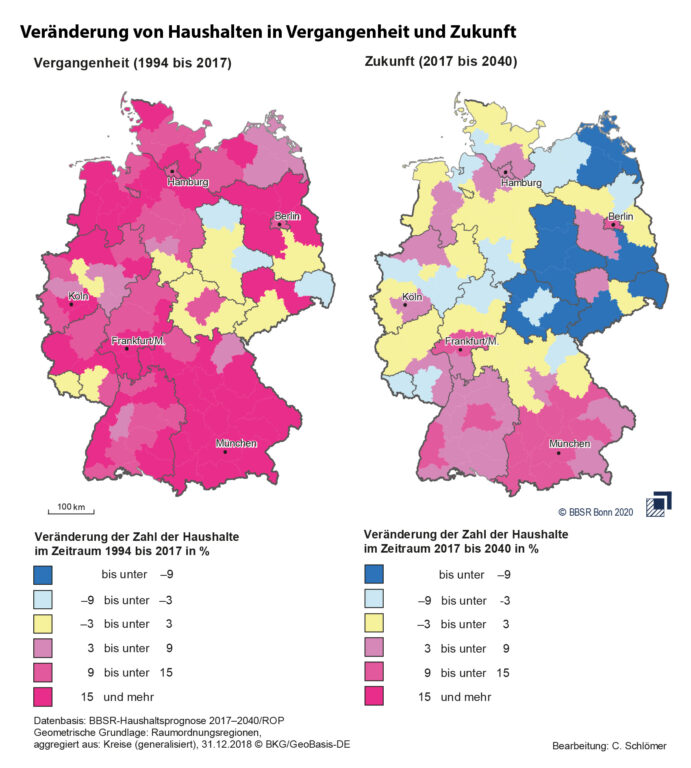

- Die Zinserhöhung schockt den Markt, allerdings benötigen dadurch nicht weniger Menschen dringend Wohnraum. Der grundlegende Bedarf ist insbesondere in großen Ballungsgebieten nach wie vor ungebrochen hoch und viele Wohnungsmärkte befinden sich weiterhin in Disbalance zwischen Angebot und Nachfrage. Neben mehr Bewohnern wird der Bedarf nach Wohnungen auch aufgrund einer weiter andauernden Verkleinerung von Haushaltsgrößen wachsen.

- Eine Prognose der Immobilienpreise in München ist zwar schwer. allerdings steht eines fest: Ein deutlicher Einbruch der Neubautätigkeit ab Sommer 2022 wird spätestens ab dem Jahr 2024 einen eklatanten Angebotsschock fertiggestellter Wohnungen auf dem Immobilienmarkt auslösen. Die Konsequenz ist eine Verschärfung des Wohnraummangels in den Schwarmstädten. Dies stützt Immobilienwerte und wird mittelfristig zu weiter steigenden Preisen führen. Mieten stehen bereits jetzt unter Aufwärtsdruck und werden ab 2024 noch deutlich weiter unter Druck geraten.

- Muss man mit einem Rückgang der Immobilienpreise in München rechnen? Kaufinteressierte mit den entsprechenden finanziellen Möglichkeiten sollten sich die vorübergehende Verunsicherung des Marktes zu Nutzen machen. Insbesondere im Jahr 2023 wird es aufgrund der guten Verfügbarkeit von Immobilien und Zurückhaltung vieler Käufer vorübergehend noch gute Einstiegsmöglichkeiten ergeben. Sobald die Angebotsverknappung auf dem Immobilienmarkt eintritt (siehe oben), sollten Kaufinteressierte auch wieder von einer größeren Kaufkonkurrenz und damit stabilisierten bzw. steigenden Immobilienpreisen in München ausgehen.

Die Situation

Aufgrund einer Ereigniskette, die durch den Ukrainekrieg im Februar 2022 ausgelöst wurde, erleben wir in Deutschland zum ersten Mal seit den frühen 90er-Jahren wieder eine Inflation von deutlich über 5%. Die aktuellsten Rechnungen dokumentieren gar Preissteigerungen im zweistelligen Bereich. Nach einem Jahrzehnt der oft gescholtenen Niedrigzinspolitik der Europäischen Zentralbank, die insbesondere in dem „Whatever it takes“- Ausspruch von Mario Draghi ihren zweifelhaften Höhepunkt fand, reagiert die EZB nun auf die historisch hohe Geldentwertung mit Vehemenz, sagen die einen bzw. mit Panik, sagen die anderen. Ob die Geschwindigkeit der Leitzinsanpassung das richtige Mittel ist, wird sich vermutlich erst retrospektiv zeigen. Eine Diskussion hierzu ersparen wir uns jedoch an dieser Stelle.

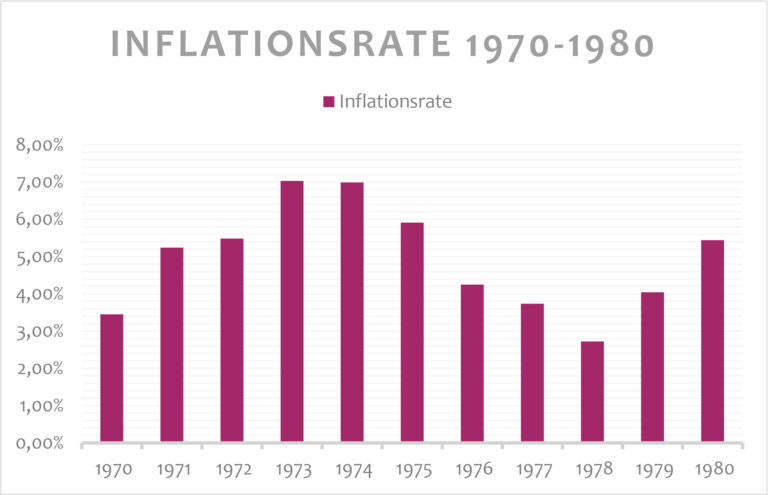

Wirft man einen Blick in die Wirtschaftsgeschichtsbücher, fühlt man sich stark an die Situation aus den 70er-Jahren erinnert. Damals kam es durch eine politisch motivierte Drosselung der Ölförderung ebenfalls zu einem enormen Anstieg der Energiepreise. Von 1973 bis 1981 prägten signifikante Preissteigerungen und eine schwache Wirtschaft das Bild in den Wirtschaftsnationen der damaligen Zeit. In der Folge kam es zu sogenannten „Zweitrundeneffekten“ durch die von Gewerkschaften angetriebenen Lohnsteigerungen. Die Lohn-Preis-Spirale hatte begonnen sich zu drehen. Am Ende hatte Deutschland, das aufgrund einer geringen Staatsverschuldung damals noch verhältnismäßig gut durch diese Krise kam, eine durchschnittliche jährliche Inflationsrate von 4,93 % zwischen den Jahren 1970-1980.

Zwar kann die heutige Situation nicht direkt mit der damaligen verglichen werden, jedoch lassen sich gewisse Parallelen gleichwohl feststellen. Die Gefahr jedenfalls, dass uns eine längere Periode der Geldentwertung bevorsteht, ist so hoch wie lange nicht mehr. Im Gegensatz zu damals ist die Situation komplexer und es gibt verschiedene Gründe, die zu einer längeren Inflationsphase führen können.

Nach Jahrzehnten der Globalisierung, die ihren wesentlichen Teil zu Preissenkungen von vielen Gütern und Vorprodukten beigetragen hat, erleben wir nun wieder eine zunehmende Entkopplung der großen globalen Handelsströme.

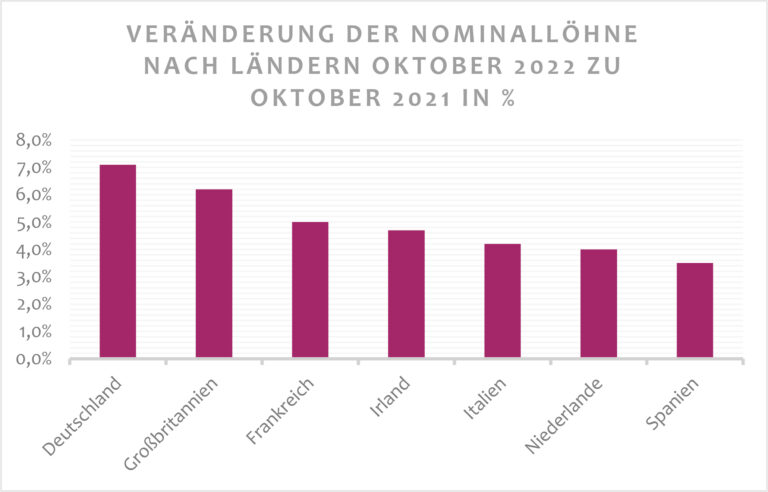

Der sich aus der Demografie ergebende, immer weiter fortschreitende Fachkräftemangel wird auch langfristig zu höheren Löhnen führen. Bereits in einer vom Familienunternehmerverband ausgeführten Umfrage von Mai 2022 gaben 89 % der befragten Unternehmen an, dass sie die Gefahr für eine Lohn-Preis-Spirale als „hoch“ oder „sehr hoch“ sehen [1]. Die Jobvermittlungsplattform Indeed beobachtet im Oktober 2022 Nominallohnsteigerungen von 7,1% im Vergleich zum Vorjahresmonat. Diese fallen im europäischen Vergleich für Deutschland am höchsten aus [2].

Die durch die Pandemie stark gestiegene Staatsverschuldung der Industrieländer in Kombination mit höheren Zinsen lässt weniger Spielraum für Konjunkturprogramme. Inflation lässt die Staatsschulden allerdings dahinschmelzen.

Haupttreiber für die hiesigen Inflationsraten sind aber sicherlich die höheren Energiepreise. Diese werden für Europa jedoch vermutlich aus zweierlei Gründen hoch bleiben. Zum einen werden billige Energielieferungen aus Russland wohl auf viele Jahre stark gedrosselt. Dies geschieht allein schon deshalb, um sich nicht erneut in eine geopolitische Abhängigkeitssituation zu begeben. Zum anderen wird sich die notwendige Klimawende mit ihren ambitionierten Zielen bemerkbar machen. Der Ausbau von Infrastruktur für erneuerbare Energien zieht hohe Anfangsinvestitionen nach sich. Relativ günstige Energieerzeugung z. B. durch das Verbrennen von Braun- oder Steinkohle soll indes abgeschafft werden. Auch Atomkraft steht seit vielen Jahren in der Kritik.

Geldentwertung – Risiko für Vermögen und Chance für Schulden

Nach langer Absenz spukt das Gespenst der Geldentwertung nun also wieder durch die Büros und Wohnzimmer. Seriöse Vorhersagen bezüglich der zu erwartenden Inflationsraten lassen sich derzeit nicht machen.

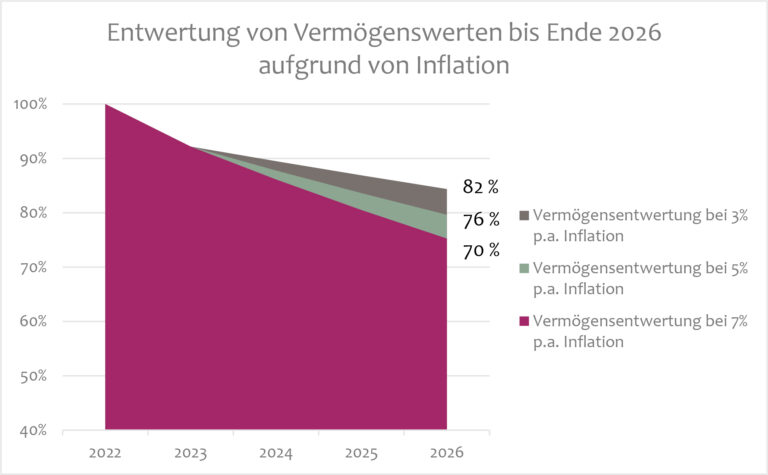

Geht man von einem nicht unwahrscheinlichen Szenario aus, dass wir für die kommenden 4 Jahre eine durchschnittliche Inflation von jährlich 5 % erleben, käme das einer Vermögensentwertung seit Anfang 2022 bis Ende 2026 von ca. 24 % gleich. Für mittlerweile sehr konservativ gerechnete 3 % p. a. sind es immerhin noch 18 %. Für die meisten Menschen hierzulande dürfte dies einige Jahre an Vermögensaufbau bzw. Sparbemühungen zunichtemachen.

Jedoch werden nicht nur Vermögen, sondern auch Schulden entwertet. Überspitzt ausgedrückt sind diejenigen im Vorteil, die Nettoschuldner sind, sprich deren Schulden das Nettovermögen übersteigen. Dieser Effekt währt umso stärker, solange die gezahlten Zinsen auf ein Darlehen unterhalb der durchschnittlichen Inflationsrate liegen. Eine Situation in der sich vermutlich viele Immobilienkäufer der vergangenen Jahre befinden sollten.

Inflation und die Rolle von Immobilien

Eine gängige Regel der Kapitalanlage besagt, dass Anleger in Zeiten hoher Inflation in reale Werte investieren sollten, da diese die Preiserhöhungen besser weitergeben bzw. ausgleichen können.

Die wirtschaftswissenschaftliche Forschung liefert uns einen großen Fundus an Studien zu den Wertsicherungsmöglichkeiten von Anlagen. Hierbei wurde mehrfach bestätigt, dass direkt gehaltene Immobilien gegen Inflation schützen. Dieses Ergebnis wird umso signifikanter, je länger der Anlagehorizont des Investors ist. Letzteres liegt insbesondere daran, dass Immobilien im Gegensatz zu Aktien äußerst träge auf wirtschaftliche Veränderungen reagieren (vgl. [3] [4] [5]). Prof. Michael Voigtländer (Institut der deutschen Wirtschaft) teilt diese Ansicht. Erst kürzlich äußerte er in der Wirtschaftswoche, dass Immobilien als Vermögensanlage insbesondere in wirtschaftlich schwierigen Zeiten immer gut waren. Ihr Wertanstieg habe auch die Inflation langfristig übertroffen [6].

Dies ist insofern gut nachvollziehbar, als dass Mietverträge im Bereich von Wohn- als auch Gewerbeimmobilien mit Indexklauseln versehen werden können bzw. sich die Mieten im Laufe der Zeit anpassen lassen. Auch die Baukosten bzw. die Wiederherstellkosten von neuen Immobilien unterliegen inflationären Tendenzen. Dies führt dazu, dass bestehende Immobilien nur durch zum Teil höhere Kosten ersetzt werden können (Cost of Replacement).

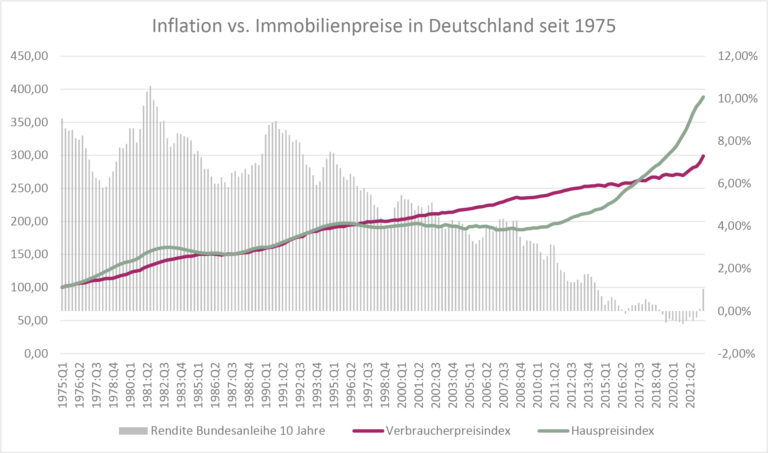

Die folgende Grafik zeigt die Immobilienpreise, den Verbraucherpreisindex (Inflation) und die Renditen der 10-jährigen Bundesanleihe in Deutschland von 1975 bis heute. Zur leichteren Vergleichbarkeit wurden die Zeitreihen auf einen Basiswert von 100 im Jahr 1975 normiert. Wie sich erkennen lässt, folgen Immobilienpreise und Inflation in etwa dem gleichen Trend. Dieser Effekt ist im Mittel stabiler, je länger der Betrachtungszeitraum ist. Lediglich nach der Wende ab ca. Mitte der 90er hinkten Immobilien gegenüber der allgemeinen Inflation leicht hinterher. Dies lag insbesondere an dem damaligen Bauboom in den Neuen Bundesländern, der größtenteils am regionalen Bedarf vorbeiging. Später wurde dies wieder aufgeholt. Die Darstellung der Renditen der 10-jährigen Staatsanleihe soll als Proxy für das historische Zinsniveau bzw. dessen Entwicklung dienen. Es erscheint, als ob Zinsen zwar eine gewisse Rolle für die Entwicklung von Immobilienpreisen spielen, auf lange Frist jedoch andere Faktoren entscheiden.

Mack, A., and E. Martínez-García. 2011. „A Cross-Country Quarterly Database of Real House Prices:

A Methodological Note.“ Globalization and Monetary Policy Institute Working Paper No. 99, Federal Reserve Bank of Dallas.; OECD

Nur fundamentale Faktoren beeinflussen die langfristige Wertentwicklung eines Immobilienmarktes – inflationäre Tendenzen spielen eine wichtige Rolle

Als fundamentalster Faktor für eine zukünftige Wertentwicklung von Immobilien muss immer die nachhaltige langfristige (Dis-)Balance zwischen Angebot und Nachfrage analysiert werden. Besteht eine höhere Nachfrage als Angebot, steigen die Werte und vice versa.

Als Faustformel spricht man davon, dass ca. 1-2 % des Flächenbestands in einer Großstadt jedes Jahr verloren geht (hauptsächlich durch technische oder wirtschaftliche Überalterung). Das bedeutet, dass jedes Jahr mindestens die gleiche Menge an Wohnraum geschaffen bzw. saniert werden muss, nur um die gleiche Menge an Menschen unterzubringen. Hierbei spielt der zweite, bereits oben erwähnte Faktor Wiederherstellungskosten eine wichtige Rolle. Kann neuer Wohnraum nur durch höheren Aufwand erzeugt werden, wirkt sich dies automatisch wertstabilisierend für den restlichen Bestand aus. Baukosten unterliegen ganz eindeutig inflationären Tendenzen, da in ihnen Material- und Arbeitskosten stecken. Mehr dazu später.

Zusammenfassend kann also festgehalten werden, dass das Verhältnis von Angebot und Nachfrage sowie die Entwicklung der Baukosten mittel- und langfristig darüber entscheiden, wohin sich die Immobilienwerte in einer Stadt/Region bewegen.

Selbst bei einem kurzfristigen Marktschock (z.B. durch eine Erhöhung der Zinsen), der dafür sorgt, dass es viele Kaufinteressierte gezwungenermaßen in den Mietmarkt treibt, werden die üblichen Marktmechanismen dies ausgleichen. Zwar mögen Preise kurzfristig etwas nachgeben, gleichzeitig steigen allerdings Mieten an. Dies führt zu verbesserten Renditen für Mietwohnungen, was Kapitalanleger anzieht. Letztere sorgen für eine erhöhte Nachfrage nach Kaufobjekten, was wiederum deren Preise stützt. Der Rest wird durch eine Verknappung des Angebots erledigt.

Doch Immobilienmärkte reagieren u.a. aufgrund der langen Genehmigungs- und Bauzeiten träge. Anpassungsprozesse benötigen mehr Zeit als z. B. der sehr liquide Aktienmarkt. Historisch betrachtet, brachten Anpassungsphasen des Marktes, die typischerweise von Verunsicherung geprägt sind, sehr gute Einstiegsmöglichkeiten für informierte Immobilieninvestoren.

Analyse der zukünftigen Balance von Angebot vs. Nachfrage sowie der Baukosten am Beispiel München

In diesem Schritt werfen wir einen Blick auf die Faktoren, die die Fundamentalfaktoren Wohnraumangebot, – nachfrage und Baukosten maßgeblich beeinflussen.

Baukosten (BKI)

Baukosten setzen sich aus Material- und Personalkosten zusammen. Erstere sind durch verschiedene Innovationen im Herstellungsbetrieb und durch die fortschreitende Globalisierung in den vergangenen Jahrzehnten im Verhältnis zu den Personalkosten immer weiter zurückgegangen. Überspitzt ausgedrückt war das vergangene Jahrhundert das erste seit der Entwicklung einer modernen Gesellschaft, in dem die Materialkosten den geringeren Teil an den Baukosten ausmachten. Durch die bereits erwähnten Tendenzen zu Deglobalisierung und Störungen der Lieferketten erleben wir seit wenigen Jahren wieder deutliche Steigerungen der Materialpreise. Dieser Trend hat sich kürzlich noch aus einem weiteren Grund beschleunigt. Vor dem Hintergrund, dass viele Baumaterialien unter Zuhilfenahme großer Energiemengen erzeugt werden, haben sich auch deren Vorproduktionskosten stark erhöht.

Auch die Personalkosten unterliegen einem starken, wenn bis dato auch gleichmäßigerem, Aufwärtsdruck. Die Hauptgründe hierfür liegen in den teilweise körperlich sehr anspruchsvollen Arbeitsbedingungen für Bauarbeiter, dem (auch dadurch) grassierenden Fachkräftemangel und der ernüchternden Tatsache, dass Fachkräfte fast nur noch aus dem meist südosteuropäischen Ausland rekrutiert werden können. Diese fordern einen beträchtlichen Aufschlag zu Tätigkeiten in ihrem Heimatland, sind insgesamt allerdings immer noch günstiger als deutsche Arbeitskräfte zu beschäftigen.

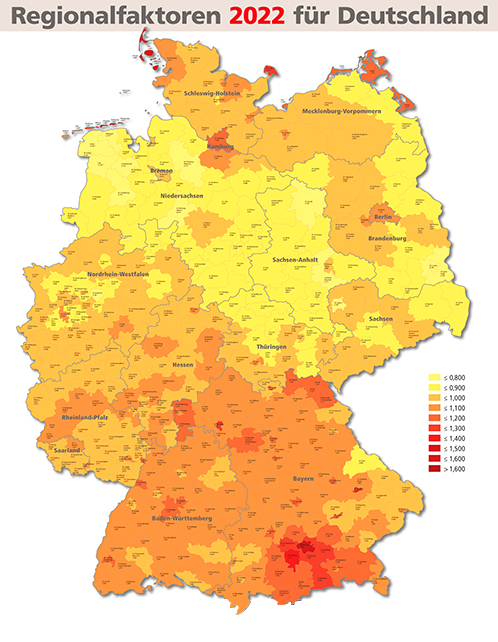

Dennoch weist der BKI (Baupreisindex 2022) einen Regionalfaktor von 1,5 für den Großraum München aus. Konkret bedeutet das, dass gemäß den statistischen Erhebungen die lokalen Baukosten 50 % über dem Durchschnitt in Gesamtdeutschland liegen.

Möglicherweise wird der Aufwärtsdruck für Bau- und Handwerksleistungen aufgrund nachlassender Nachfrage kurzfristig etwas nachlassen, allerdings muss mittel- und langfristig mit weiter steigenden Baukosten gerechnet werden. Dies auch deshalb, weil die Gefahr besteht, dass vorübergehend Arbeiter ausgestellt werden bzw. in ihre Heimatländer zurückkehren. Bei wieder anziehender Baukonjunktur verschärft dies den Fachkräftemangel in der Zukunft umso mehr. Einen ähnlichen Mangel beklagen derzeit vor allem Gastronomen, die im Zuge der Pandemie viele Arbeitskräfte freistellen mussten und nun offene Stellen nurmehr schwer wiederbesetzen können.

Wohnraumangebot

Das häufig geforderte Ziel der Bundesregierung von 400.000 neuen Wohnungen pro Jahr wurde in den vergangenen Jahren hauptsächlich deshalb nicht erreicht, weil die oben beschriebene Situation der (zu) geringen Anzahl an Fachkräften schlichtweg kein höheres Bauvolumen zuließ.

Im Münchner Stadtgebiet kommt erschwerend der akute Flächenmangel hinzu. Im Gegensatz zu vielen anderen Großstädten fehlen der Stadt München ausreichend große Flächen zur Baurechtschaffung. Ebenso fehlt ein konkreter Masterplan für Stadtwachstum. Wo andere Städte in die Höhe oder in die Breite wachsen, diskutiert die lokale Politik über Jahre, ob ein zweitürmiges Hochhaus mit 155 m Höhe der Stadtbevölkerung zugemutet werden kann.

Hierzu passt auch, dass sich die Stadtverwaltung als eine von drei Kommunen in Bayern gegen die Novellierung der Bayerischen Bauordnung, die eine Verringerung der Abstandsflächen zugunsten von mehr Wohnraum vorsieht, verweigert hat.

Diese Flächenknappheit hat trotz Boomjahren dazu geführt, dass die Transaktionszahlen in den vergangenen 5 Jahren immer geringer wurden. Auch die Anzahl der Baugenehmigungen ist von 13.475 (2017) auf nur mehr 8.655 (2021) zurückgegangen. Dies entspricht einem Einbruch von ca. 36 % [7].

Dieser Trend wird sich höchstwahrscheinlich noch beschleunigen. Zwar sind Prognosen derzeit schwierig, allerdings gehen Marktexperten aufgrund einer Vielzahl von Projektabbrüchen oder -verschiebungen derzeit von einem Einbruch der Neubautätigkeit zwischen 40 % und 70 % im Jahr 2023 aus. Eine Umfrage des BFW (Verband Freier Immobilien- und Wohnungsunternehmen) ergab, dass 70 % der Mitgliedsunternehmen die Hälfte ihrer Projekte nicht mehr realisieren werden [8].

Das ohnehin geringe Angebot von Wohnraum wird sich damit weiter verknappen. Erste Anzeichen sind bereits auf dem Mietmarkt zu erkennen. So hat sich das Mietangebot für den Münchner Stadtbereich im Vergleich zu 2020 um ca. 30 % verringert (August 2020 ca. 2.350 Inserate vs. November 2022 1.650 Inserate) [9].

Deutlich spürbarer wird sich die Verknappung des Wohnraumangebots jedoch erst ab 2024 zeigen. Dies begründet sich damit, dass ab Mitte 2022 deutlich weniger neue Projekte gestartet wurden. Geht man von einer durchschnittlichen Bauzeit von 1,5 Jahren (im Individualbau) bis 3 Jahren (im größeren Geschoßbau) aus, lässt sich relativ genau bestimmen, wann diese Verknappung einsetzen wird und wie lang sie uns erhalten bleibt. Dies sollte uns allen, aber vor allem der Politik zu bedenken geben, da wir auch in den vergangenen Jahren der Hochkonjunktur dem Mangel an Wohnraum nicht Herr geworden sind.

Wohnraumnachfrage

Die Stadtverwaltung München geht derzeit von einem Bevölkerungswachstum von 1,845 Mio. bis zum Jahr 2040 aus. Dies entspricht einem Zuwachs von ca. 250.000 Menschen [10]. Das Bevölkerungswachstum ergibt sich vornehmlich aus den folgenden Gründen:

Nahezu einzigartig innerhalb Deutschlands gibt es in der Stadt München und den meisten angrenzenden Landkreisen einen natürlichen Geburtenüberschuss [11]. Es werden also mehr Babys geboren als Menschen versterben.

In den letzten Jahren haben Flüchtlingsströme eine Vielzahl an Menschen in die deutschen Großstädte gebracht und diese vor Herausforderungen gestellt. Obwohl ein gewisser Teil wieder in das jeweilige Heimatland zurückkehren wird, lässt sich ein größerer Teil der Flüchtenden langfristig in dem Schutz bietenden Land nieder, holt häufig weitere Familienangehörige nach oder gründet sogar eine eigene Familie.

Der Hauptgrund für erhöhte Wohnraumnachfrage ergibt sich allerdings aufgrund von Wanderungsüberschüssen (Zuzüge minus Fortzüge) sowie die Veränderung der Haushaltsgrößen. Über die vergangenen Jahrzehnte hat sich im Großraum München ein Ökosystem entwickelt, das mehr und mehr eine Sogwirkung internationaler Klasse entwickelt.

Die wesentlichen Gründe hierfür stellen sich wie folgt dar:

Die Universitäten

Die zwei Spitzenuniversitäten TU und LMU haben sich zum Ziel gesetzt, München zu einer führenden Metropole für Technologie Start-ups zu machen. Aus diesem Anspruch sind unter anderem das Center for Digital Technology and Management, das Entrepreneurship Center und das Strascheg Center for Entrepreneurship entsprungen.

Im Norden von München, genauer gesagt auf dem TUM Forschungscampus in Garching, hat sich die Start-Up Fabrik UnternehmerTUM angesiedelt, die von der BMW-Großaktionärin Susanne Klatten initiiert wurde und von ihr weiterhin finanzkräftig unterstützt wird. Die exzellente Lehre in Verbindung mit vielen unternehmerischen Möglichkeiten zieht Studenten aus der ganzen Welt an. Diesem fruchtbaren Boden sind mittlerweile einige erfolgreiche junge Unternehmen wie u. a. FlixBus, Celonis, Personio oder Lilium entsprungen.

Der Erfolg bei technologiebasierten Unternehmen hat München schon beiläufig den Spitznamen „Silicon Valley an der Isar“ beigebracht [12]. Im Unterschied zu vielen Mittelstädten kommen Studenten wegen der guten Universitäten, verbleiben allerdings wegen der zahlreichen beruflichen Möglichkeiten auch nach dem Studium vielfach in der Region.

Die Wirtschaft

Die Vielzahl der Talente lockt Unternehmen und die vielen Unternehmen locken Talente. Diese gegenseitige Dynamik lässt sich seit Jahren beobachten.

Nicht umsonst haben die großen US Tech-Unternehmen (Alphabet, Apple, Amazon, Facebook) ihre Europasitze in München angesiedelt. Vor allem Apple und Google bauen weiter aus und wollen ihren Personalbestand um mehrere Tausend gut bezahlte Ingenieure und Entwickler erweitern. Bei einem Besuch des mit über 30.000 qm künftig größten Forschungs- und Entwicklungszentrums in Europa äußerte sich Tim Cook (CEO von Apple) kürzlich wie folgt: „Wir stellen weiter ein. Wir sind wegen der Leute hier. Die deutschen Universitäten und das Wissen der Kollegen sind herausragend. Die Menschen lieben es einfach hier zu leben“ [13].

Auch die „alteingesessene“ Wirtschaft mit insgesamt 7 DAX, 10 MDAX, 11 SDAX und 8 TecDAX Unternehmen stellt einen wichtigen Baustein in diesem Ökosystem und sucht im deutschsprachigen Raum seinesgleichen.

Die Eigendynamik des Wirtschaftsstandorts dürfte sich wohl auch in den kommenden Jahren und Jahrzehnten fortsetzen. In der Folge kann davon ausgegangen werden, dass auch der Bedarf nach Fachkräften und damit deren Bedürfnis nach Wohnraum weiter hoch sein sollte. Vor allem für aus dem Ausland angeworbene, hochqualifizierte Arbeitskräfte erscheint der Wohnungsmarkt in Deutschland vergleichsweise bezahlbar.

Weiche Faktoren

Was den meisten Münchnern kaum mehr auffällt, wird von den Zuzüglern umso mehr geschätzt und spiegelt sich in dem Ausspruch das Apple Chefs wieder. Die soziale Sicherheit, die niedrige Kriminalitätsrate, die gute Infrastruktur mit Flughafen und Autobahnanbindung, das attraktive Umland, die Nähe zu den Alpen und Südeuropa und letztlich auch das bayerische Lebensgefühl tragen entscheidend zur Lebensqualität in der Region bei. Nicht umsonst landet die Stadt beständig auf den Top-Plätzen der bekannten Rankings für Lebensqualität.

Veränderung der Haushaltsgrößen

Für den Immobilienmarkt zählt neben der absoluten Anzahl an Bewohnern allerdings ebenso die Entwicklung der Anzahl der Haushalte. Damit wird die Zahl der jeweiligen Wohnungen beschrieben. Das Bundesinstitut für Bau-, Stadt- und Raumforschung prognostiziert bis zum Jahr 2040 einen Anstieg an Haushalten. Insbesondere kleine Haushalte mit 1-2 Personen werden zunehmen. Hierbei wird vor allem für den süddeutschen Raum ein Anstieg prognostiziert wie die folgende Grafik illustriert.

Zusammengefasst kann mit hoher Wahrscheinlichkeit davon ausgegangen werden, dass der Bedarf nach Wohnraum auch in den kommenden Jahren in der Region hoch bleiben wird. Dabei wird vermutlich ein Großteil des zusätzlichen Wohnraums von Flüchtenden und von hochqualifizierten Fachkräften beansprucht. Eben letztere Personengruppe hat in den vergangenen Jahren, wiederum aufgrund des Arbeitskräftemangels, überdurchschnittlich von Gehaltssteigerungen profitiert. Der Trend wird sich gerade im Umfeld hoher Inflationsraten notgedrungener Weise fortsetzen. Durch zu erwartende Gehaltssteigerungen werden sich künftig auch die finanziellen Möglichkeiten erweitern, für Wohnraum zu bezahlen.

Fazit – Mit nüchterner Logik investieren

Was passiert mit der Entwicklung der Immobilienpreise in München und Deutschland? Lohnt sich der Kauf von Immobilien in München?

Entscheidungen, die das eigene Vermögen betreffen, sollten mit Ruhe, Verstand und klarem Blick für das Wesentliche getroffen werden. Keine leichte Aufgabe in Zeiten, in denen sich die hiesigen Wirtschaftsmedien und Auguren rhetorisch irgendwo zwischen Untergangsszenario, Mutmache und dem idealen Einstiegszeitpunkt bewegen. Jede Krise hat einen Auslöser und jede Krise findet wieder ihr Ende.

Der Aufbau eines Vermögens ist eine dauerhafte Aufgabe, es bedarf langfristiger Perspektive für wohlüberlegte Entscheidungen. Nachdem das deutsche Rentensystem in seiner jetzigen Form aufgrund von fehlender Gegenfinanzierung nicht mehr lange funktionieren kann, ist der Aufbau und vor allem der Schutz des eigenen Vermögens der Grundstein für Sorglosigkeit und finanzielle Unabhängigkeit im Alter.

Befasst man sich logisch und emotionslos mit Immobilien und deren Märkten zur Vermögensanlage, kommt man zwangsläufig zu dem Entschluss, dass hinter dem Schleier der Verunsicherung praktisch alle fundamentalen Gründe dafürsprechen, dass sich Immobilien in einem Ballungsgebiet wie dem Großraum München auch auf lange Sicht weiterhin sehr gut entwickeln werden. Hier leistet nicht zuletzt die Inflation ihren Beitrag.

Reiner Braun, Geschäftsführer des renommierten Marktforschungsinstituts Empirica bringt es sehr dezidiert auf den Punkt: „Die multiple Problemlage verstellt den Blick auf das Wesentliche. Tatsächlich ist für Interessenten mit ausreichend Eigenkapital gerade jetzt der Zeitpunkt zum Kauf gekommen. Denn die Knappheit am Wohnungsmarkt wird sich absehbar verschärfen, die Preise daher wieder steigen. Eine Preisdelle jetzt ist so eine Einstiegschance.“ [14]

Das Zögern vieler zurückhaltender Marktbeobachter bietet Chancen für die mutigen Entscheider. Oder um es mit den Worten der Investorenlegende Warren Buffets zu sagen: „Seien Sie ängstlich, wenn andere gierig sind, seien Sie gierig, wenn andere ängstlich sind“.

Quellen

- „Inflation: 89 Prozent der Unternehmen fürchten Lohn-Preis-Spirale“, Handelsblatt vom 10.05.2022 ↩

- Indeed; „Höhere Gehälter werden zum Risikofaktor für Unternehmen“, Handelsblatt vom 10.11.2022 ↩

- Hoesli, M. (1994), „Real Estate as a Hedge against Inflation: Learning from the Swiss Case“, Journal of Property Valuation and Investment, Vol. 12 No. 3, pp. 51-59 ↩

- Jack Rubens, Michael Bond & James Webb (1989), „The Inflation-Hedging Effectiveness of Real Estate“, Journal of Real Estate Research, 4:2, 45-55, DOI: 10.1080/10835547.1989.12090578 ↩

- Salisu, A. A., Raheem, I. D., & Ndako, U. B. (2020), „The inflation hedging properties of gold, stocks and real estate: A comparative analysis“, Resources Policy, 66, 101605 ↩

- Wirtschaftswoche Nr. 44 vom 28.10.2022, „Da geht noch was!“, S. 15 ff. ↩

- Süddeutsche Zeitung; Landeshauptstadt München ↩

- BFW Pressemitteilung, Berlin 20.07.2022; „BFW-Präsident warnt vor massivem Einbruch der Neubautätigkeit. Umfrage liefert alarmierende Zahlen.“ ↩

- ImmobilienScout24; eigene Berechnung ↩

- Stadt München ↩

- Planungsverband Äußerer Wirtschaftsraum München ↩

- „Silicon Valley an der Isar: Wie München Start-ups und Tech-Giganten anzieht“; Handelsblatt vom 17.04.2021 ↩

- „In München kennt Apple keine Krise“; Frankfurter Allgemeine Zeitung vom 28.09.2022 ↩

- „Ausgerechnet die Krise nährt den Immobilienboom“; Wirtschaftswoche vom 27.12.2022 ↩

Unsere aktuellen Neubauvorhaben